Phân loại tỷ giá ngoại tệ

Tỷ giá ngoại hối là một khái niệm quen thuộc với những người quan tâm đến kinh tế, tài chính và thương mại quốc tế. Tỷ giá ngoại hối ảnh hưởng đến giá cả hàng hóa, dịch vụ, lợi nhuận doanh nghiệp, thu nhập người dân và sự ổn định kinh tế của các quốc gia. Vậy tỷ giá ngoại hối là gì bạn đã biết chưa? Cùng ACB theo dõi để hiểu hơn nhé.

Tỷ giá ngoại hối ảnh hưởng đến sự ổn định kinh tế của các quốc gia

Phân loại tỷ giá ngoại tệ

Tỷ giá ngoại hối biểu thị mức giá của một đồng tiền so với một đồng tiền khác. Có nhiều loại tỷ giá ngoại hối khác nhau, phụ thuộc vào thời điểm giao dịch, kỳ hạn thanh toán, đối tượng xác định và phương thức yết giá.

Căn cứ vào phương pháp niêm yết

Theo phương pháp niêm yết này, có hai loại tỷ giá ngoại tệ chính: tỷ giá trực tiếp và tỷ giá gián tiếp.

- Tỷ giá trực tiếp là phương pháp biểu thị một đơn vị ngoại tệ bằng bao nhiêu đơn vị tiền tệ trong nước Ví dụ: USD/VND là tỷ giá trực tiếp của Việt Nam, mang hàm ý biểu thị bao nhiêu đồng Việt Nam có thể đổi lấy một đô la Mỹ.

- Tỷ giá gián tiếp là phương pháp biểu thị một đơn vị tiền tệ trong nước bằng bao nhiêu đơn vị tiền ngoại tệ. Ví dụ: tại thị trường Anh căp tiền tệ GBP/USD được niêm yết theo phương pháp này

Tùy vào quy ước của từng quốc gia mà có thể sử dụng tỷ giá trực tiếp hay tỷ giá gián tiếp. Hiện nay, hầu hết các quốc gia sử dụng phương pháp trực tiếp để niêm yết tỷ giá ngoại tệ.

Dựa vào thời điểm giao dịch ngoại hối

Phân loại dựa vào thời điểm giao dịch ngoại hối là dựa vào thời gian mà hai bên thực hiện việc chuyển giao ngoại tệ cho nhau. Có hai loại tỷ giá ngoại tệ: tỷ giá giao ngay và tỷ giá kỳ hạn.

- Tỷ giá giao ngay là tỷ giá dùng cho các hợp đồng mua bán ngoại tệ mà thời gian giao dịch tối đa là 2 ngày làm việc sau ngày ký kết. Tỷ giá giao ngay thường được công bố trên các website của các ngân hàng hoặc các tổ chức tài chính.

- Tỷ giá kỳ hạn là tỷ giá dùng cho các hợp đồng mua bán ngoại tệ mà thời gian giao dịch là một ngày nhất định trong tương lai. Tỷ giá kỳ hạn thường được dùng để tránh rủi ro do tỷ giá biến động hoặc giúp gia tăng hiệu quả tài chính của doanh nghiệp.

Căn cứ vào kỳ hạn thanh toán

Phân loại căn cứ vào kỳ hạn thanh toán là dựa vào thời gian mà người mua phải trả tiền cho người bán khi mua hàng hóa hoặc dịch vụ bằng ngoại tệ. Theo tiêu chí này, có ba loại tỷ giá ngoại tệ: tỷ giá thanh toán ngay, tỷ giá thanh toán trước và tỷ giá thanh toán sau.

- Tỷ giá thanh toán ngay là loại tỷ giá được áp dụng cho các giao dịch mà người mua phải trả tiền cho người bán ngay khi nhận hàng hoặc dịch vụ. Tỷ giá thanh toán ngay thường bằng với tỷ giá giao ngay.

- Tỷ giá thanh toán trước là loại tỷ giá được áp dụng cho các giao dịch mà người mua phải trả tiền cho người bán trước khi nhận hàng hoặc dịch vụ.

- Tỷ giá thanh toán sau là loại tỷ giá được áp dụng cho các giao dịch mà người mua phải trả tiền cho người bán sau khi nhận hàng hoặc dịch vụ.

Dựa vào đối tượng xác định tỷ giá

- Tỷ giá ngoại tệ cũng có thể được phân loại theo đối tượng xác định tỷ giá. Có hai loại tỷ giá ngoại tệ chính: tỷ giá chính thức và tỷ giá thị trường.

- Tỷ giá chính thức là tỷ giá do cơ quan quản lý tiền tệ (ngân hàng Trung ương) công bố áp dụng vào một thời kỳ nhất định. Tỷ giá chính thức thường được niêm yết tại các ngân hàng và là cơ sở xác định các loại tỷ giá khác.

- Tỷ giá thị trường là tỷ giá được hình thành trên cơ sở cung cầu của thị trường. Tỷ giá thị trường có thể biến động theo các yếu tố kinh tế, chính trị, xã hội và không chịu sự kiểm soát của ngân hàng Trung ương.

Thời điểm giao dịch, kỳ hạn thanh toán, đối tượng xác định và phương thức yết giá đều ảnh hưởng đến các phân loại tỷ giá hối đoái.

Các chế độ tỷ giá hối đoái

Cả tỷ giá hối đoái thả nổi và tỷ giá hối đoái cố định cùng tỷ giá hối đoái thả nổi có điều tiết đều là 3 loại tỷ giá hối đoái phổ biến nhất.

Tỷ giá hối đoái thả nổi

Tỷ giá thả nổi là chế độ tỷ giá hối đoái mà tỷ giá được quyết định bởi cung cầu của các đồng tiền. Trong chế độ này, tỷ giá được xác định hoàn toàn dựa trên các yếu tố thị trường và ngân hàng trung ương hoàn toàn không can thiệp vào tỷ giá.

Tỷ giá hối đoái thả nổi là một trong những chế độ tỷ giá hối đoái phổ biến nhất hiện nay. Nó được cho là có lợi cho việc làm dịu tác động của các cú sốc và chu kỳ kinh doanh nước ngoài, không bóp méo các hoạt động kinh tế và phản ánh chính xác giá trị thị trường của các đồng tiền.

Tỷ giá hối đoái cố định

Tỷ giá cố định là chế độ tỷ giá hối đoái trong đó ngân hàng trung ương sẽ cố định tỷ giá hối đoái bằng cách luôn sẵn sàng mua bán tiền tệ theo tỷ giá đó với các tổ chức và cá nhân trên thị trường ngoại hối.

Tỷ giá hối đoái thả nổi có kiểm soát

Tỷ giá thả nổi có điều tiết là chế độ tỷ giá hối đoái mà ngân hàng trung ương có thể dùng các biện pháp như chính sách tiền tệ, chính sách tài khoá, tỉ lệ chiết khấu, chính sách hối đoái, phá giá hoặc nâng giá tiền tệ để can thiệp vào thị trường ngoại hối và điều hòa tỷ giá hối đoái theo mục tiêu kinh tế.

>>> Hướng dẫn công thức tính tỷ giá ngoại tệ

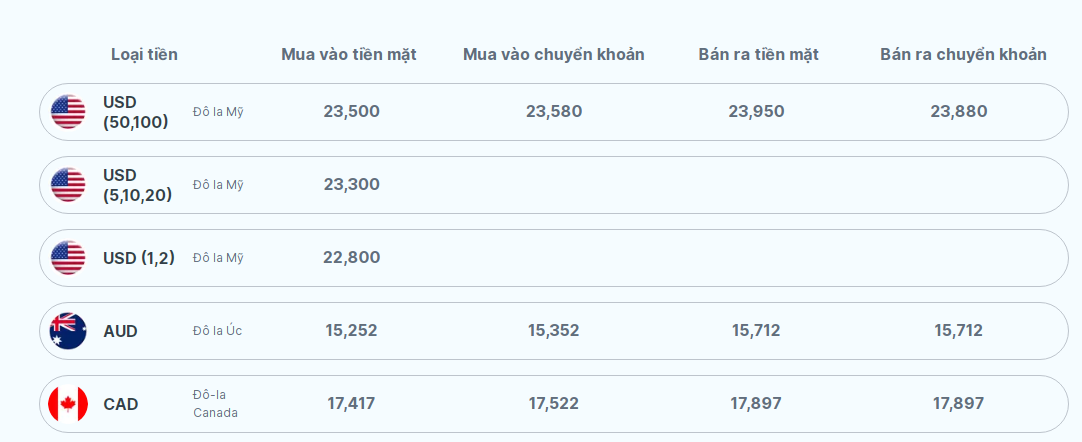

Tỷ giá ngoại tệ tại ACB

Tỷ giá ngoại tệ tại ACB là tỷ giá được niêm yết và áp dụng cho các giao dịch mua bán ngoại tệ của Ngân hàng thương mại cổ phần Á Châu (ACB). Tỷ giá ngoại tệ tại ACB có những đặc điểm sau:

Được cập nhật liên tục theo thời gian thực và phản ánh cung cầu của thị trường.

Tỷ giá được niêm yết và áp dụng cho các giao dịch mua bán ngoại tệ của Ngân hàng thương mại cổ phần Á Châu (ACB)

- Tỷ giá ngoại tệ tại ACB bao gồm tỷ giá mua tiền mặt, tỷ giá mua chuyển khoản, tỷ giá bán tiền mặt và tỷ giá bán chuyển khoản.

- Áp dụng cho các loại ngoại tệ phổ biến như USD, EUR, GBP, JPY, AUD, CAD, CHF, HKD, KRW, SGD, THB và TWD.

- Có thể khác nhau đối với các loại mệnh giá USD khác nhau (50, 100; 5, 10, 20; 1, 2) do sự chênh lệch về chi phí vận chuyển và lưu hành.

Tỷ giá ngoại tệ tại ACB cũng bao gồm tỷ giá vàng ACB và tỷ giá vàng SJC.

Tỷ giá ngoại hối là một trong những yếu tố quan trọng trong hoạt động kinh tế, tài chính và thương mại quốc tế. ACB tin rằng hiểu rõ về tỷ giá ngoại hối sẽ giúp bạn có những quyết định thông minh và hiệu quả trong các giao dịch liên quan đến ngoại tệ.

***Bài viết chỉ mang tính chất tham khảo vì nội dung có tính thời điểm. Quý khách vui lòng truy cập trang sản phẩm, dịch vụ chi tiết từ website acb.com.vn hoặc liên hệ Contact Center theo hotline 1900 54 54 86 - (028) 38 247 247 để được cập nhật chính sách mới nhất.