Quản lý dòng tiền là gì? 5 bước lập kế hoạch tài chính hiệu quả

Quản lý dòng tiền hiệu quả là một cách giúp các chủ doanh nghiệp/ cửa hàng bán lẻ kiểm soát được dòng tiền vào ra. Việc quản trị dòng tiền sẽ đóng vai trò quan trọng vì sẽ ảnh hưởng đến sự sống còn của người chủ và cả doanh nghiệp/ cửa hàng bán lẻ. Vậy quản lý dòng tiền như thế nào cho hiệu quả?

Dòng tiền là gì? Thế nào là quản lý dòng tiền?

Dòng tiền là gì?

Khái niệm về dòng tiền (Cashflow)

Dòng tiền (Cashflow) là dòng lưu chuyển của tiền tệ được dùng để chỉ sự lưu thông theo 2 chiều vào và ra của tiền mặt hoặc các tài sản tương đương tiền mặt.

Thế nào là quản lý dòng tiền?

Thế nào là quản lý dòng tiền?

Quản lý dòng tiền được hiểu cơ bản là việc doanh nghiệp đưa ra các phương pháp, chiến lược, nhằm điều kiểm soát sự luân chuyển của dòng tiền. Thay vì chi tiêu một cách vô tội vạ, không có kế hoạch dẫn đến việc thiếu hụt nguồn vốn, khủng hoảng tài chính. Thì các doanh nghiệp sẽ kiểm soát được lượng tiền chi ra và thu vào như thế nào, có kế hoạch rõ ràng và hợp lý. Như vậy, các chủ doanh nghiệp sẽ nắm rõ tình hình tài chính, hiệu quả kinh doanh ra sao. Từ đó sẽ có kế hoạch phát triển quy mô doanh nghiệp hoặc có những thay đổi cho phù hợp.

Tại sao phải quản lý dòng tiền?

Chẳng có doanh nghiệp nào bước ra kinh doanh mà muốn phải thua lỗ, đóng cửa hoặc bị khủng hoảng tài chính. Do đó, phương pháp quản lý dòng tiền ra đời giúp cho các doanh nghiệp chủ động hơn và kiểm soát tốt hơn sự lưu thông của nguồn tiền. Dưới đây là một số lý do thể hiện tầm quan trọng của việc quản lý dòng tiền.

Huy động nguồn vốn kịp thời

Trong quá trình hoạt động kinh doanh sản xuất của mỗi doanh nghiệp, không phải lúc nào nhu cầu về nguồn vốn cũng như nhau. Sẽ có lúc doanh nghiệp cần nguồn vốn lớn hơn bình thường hoặc thời gian huy động quá ngắn gây ra những khó khăn cho doanh nghiệp. Do đó, việc quản trị dòng tiền hiệu quả sẽ giúp doanh nghiệp có kế hoạch và chủ động dự trù cho các nhu cầu sử dụng vốn theo từng thời kỳ. Khi dự đoán trước được nhu cầu nguồn vốn cũng như khả năng xoay vòng vốn, doanh nghiệp sẽ có những chuẩn bị kịp thời giúp cho nguồn tiền không bị tắc hoặc khủng hoảng.

Ngoài ra, khi quản trị dòng tiền cũng giúp cho các doanh nghiệp chủ động hơn trong việc lựa chọn các hình thức huy động vốn phù hợp. Bởi trước sự phát triển của nền kinh tế như hiện nay, nếu không có kế hoạch Không những dự đoán nhu cầu giúp hỗ trợ, đáp ứng dòng tiền tốt mà đây còn là phương án giúp doanh nghiệp chủ động trong hình thức huy động vốn phù hợp.

Sử dụng nguồn vốn tiết kiệm và hiệu quả

Quản trị dòng tiền tốt chính là chìa khóa giúp cho các doanh nghiệp sử dụng nguồn vốn tiết kiệm và hiệu quả. Khi kiểm soát được tiền vào tiền ra các doanh nghiệp có thể đánh giá được khả năng tài chính của mình. Từ đó sẽ đưa ra những phương án kinh doanh phù hợp hoặc lựa chọn đầu tư tốt nhất.

Kiểm soát chặt chẽ các hoạt động của doanh nghiệp

Khi quản trị dòng tiền đúng cách các doanh nghiệp sẽ tổng hợp được:

- Các báo cáo về sự lưu chuyển tiền tệ trong kinh doanh

- Các chỉ tiêu để đánh giá về tình hình tài chính

- Năng lực luân chuyển của dòng tiền.

Từ đó:

- Giúp giám sát chặt chẽ các hoạt động của doanh nghiệp và đưa ra những nhận định chính xác về tình hình kinh doanh

- Dễ dàng đối chiếu với mặt bằng chung đồng thời xác định được vị trí của mình so với các đối thủ.

- Kịp thời phát hiện được những vấn đề trong việc sử dụng dòng tiền và kinh doanh của mình. Từ đó có những điều chỉnh hợp lý, tránh tình trạng khủng hoảng do sử dụng tiền kém hiệu quả.

Kinh nghiệm quản lý dòng tiền hiệu quả dành cho cửa hàng bán lẻ

1. Lập kế hoạch dự đoán sự luân chuyển của dòng tiền

Khi bắt đầu làm bất cứ một việc gì thì điều đầu tiên chúng ta nên làm đó là lên kế hoạch. Và với doanh nghiệp muốn quản lý dòng tiền hiệu quả thì cũng cần có một kế hoạch dự báo dòng tiền.

Để lập kế hoạch, các doanh nghiệp cần liệt kê được những hạng mục sau:

- Lượng tiền mặt đang có sẵn trong doanh nghiệp

- Tổng hợp tất cả các nguồn thu của doanh nghiệp

- Bảng dự trù chi tiết những khoản cần chi ra và thời gian cụ thể với mục đích chính đáng.

2. Quản lý tốt công nợ

Trong kinh doanh thì rất khó tránh việc bán thiếu hoặc bán trả góp. Mà điều này cũng chính là nguyên nhân dẫn đến sự hao hụt nguồn vốn. Bởi vì khi bán thiếu thì chủ cửa hàng sẽ không kịp thu hồi nguồn vốn, không thể lấy hàng tiếp hoặc khi cần đến tiền mặt thì không có sẵn. Chính những điều này đã khiến nhiều cửa hàng buộc phải đóng cửa.

Do đó, cách tốt nhất để quản lý dòng tiền chính là quản lý được công nợ của khách hàng. Đảm bảo được nguồn tiền luôn có sẵn và huy động kịp thời.

Tránh những tình trạng nợ xấu khó đòi và cần phải cân nhắc thật kỹ trước khi bán thiếu.

3. Dự đoán mức cung cầu và cân đối lượng hàng nhập

Nếu không tính toán và dự trù được mức cung cầu của thị trường thì doanh nghiệp sẽ đối mặt với với tình trạng cung vượt mức cầu. Từ đó dẫn đến hàng tồn kho nhiều không bán được và không thể thu hồi vốn.

Các chủ cửa hàng nên xem xét thị trường và dự đoán được nhu cầu của người dùng từ đó có kế hoạch nhập hàng cân đối. Và lưu ý, khi lấy hàng, không nên nhập với số lượng lớn cho mọi sản phẩm mà chỉ nên tập trung vào mặt hàng được ưa chuộng.

4. Dự phòng nguồn vốn đầu tư dài hạn

Dự phòng nguồn vốn đầu tư dài hạn

Sau một thời gian kinh doanh, chắc chắn các doanh nghiệp sẽ có dự định mở rộng thêm hoặc chuyển hướng kinh doanh. Và chính lúc này chúng ta cần một nguồn vốn dự phòng cực lớn. Vậy làm sao để huy động vốn kịp thời mà không phải dùng đến các gói vay? Đó cũng là lý do mà các doanh nghiệp cần quản trị dòng tiền hiệu quả, có kế hoạch dự phòng ngay từ đầu. Tức là các doanh nghiệp phải có một khoản riêng để dành cho những dự án lớn trong tương lai. Từ đó, điều chỉnh việc chi tiêu trong hoạt động kinh doanh hàng ngày thật hợp lý.

5. Thiết lập mục tiêu doanh số cụ thể theo tuần và tháng

Thiết lập mục tiêu về doanh số theo thời gian cụ thể từng tuần, tháng sẽ giúp chủ cửa hàng đánh giá được tình hình kinh doanh thực tế.

Nếu thấy doanh thu thấp, chủ cửa hàng sẽ có chiến lược hợp lý để đẩy mạnh các hoạt động khuyến mãi, giảm giá, tri ân khách hàng.

Ngoài ra, dựa vào doanh số, chủ cửa hàng sẽ đánh giá được năng lực của nhân viên từ đó dễ dàng phân loại và xét thưởng.

6. Tận dụng hiệu quả các đợt khuyến mãi từ nhà cung cấp

Tận dụng hiệu quả các đợt khuyến mãi không đồng nghĩa với việc nhập các mặt hàng khuyến mãi vô tội vạ. Vậy tận dụng như thế nào mới hiệu quả.

Thông thường các nhà cung cấp sẽ có các đợt khuyến mãi cho cửa hàng bán lẻ nhằm giới thiệu sản phẩm mới hoặc giải phóng hàng tồn.

Lúc này chủ cửa hàng cần tỉnh táo để đánh giá nhu cầu thị trường đối với mặt hàng đó trước khi quyết định nhập hàng. Hãy đảm bảo rằng mặt hàng đó có sức mua tương đối tốt tại cửa hàng của bạn. Đừng vô tư chạy theo khuyến mãi mà làm tăng số hàng tồn kho, bị chôn vốn và phải bán đổ bán tháo để thu lại vốn.

7. Dự trù chi phí phát sinh, rủi ro

Dự trù chi phí cho các rủi ro

Các doanh nghiệp luôn nhớ lúc nào cũng phải dự trù một khoản vốn để đề phòng những phát sinh bất ngờ. Đó có thể là những rủi ro không mong muốn hoặc một nhu cầu sử dụng vốn cấp thiết. Nếu như không có khoản kinh phí dự trù cho những phát sinh đó thì doanh nghiệp có thể rơi vào hoàn cảnh khó khăn.

Một số công cụ giúp quản lý dòng tiền hiệu quả

Quản lý dòng tiền bằng sổ sách

Quản lý dòng tiền bằng sổ sách truyền thống

Quản lý dòng tiền theo kiểu truyền thống bằng sổ sách vẫn được sử dụng khá phổ biến hiện nay. Cách quản lý này khá phù hợp với những cửa hàng nhỏ theo hộ gia đình hoặc mới bắt đầu kinh doanh. Đa số những cửa hàng này có nguồn vốn không quá lớn, dòng tiền lưu thông chưa nhiều, vẫn còn kiểm soát bằng thủ công được.

Thông thường với cách quản lý này, các khoản thu chi đều được liệt kê rõ ràng như: tiền vốn nhập hàng, các khoản đầu tư, chi phí vận chuyển, tổng tiền thu về, mức chênh lệch sinh lời,... Tất cả những hạng mục thu chi sẽ được tổng kết vào cuối ngày để đánh giá hiệu quả kinh doanh.

Quản lý dòng tiền bằng phần mềm Excel

Quản lý dòng tiền doanh nghiệp bằng phần mềm Excel

Excel là phần mềm đặc trưng về tính toán với cấu trúc theo bảng được tích hợp nhiều hàm, công thức tiện ích. Đây là phương thức được sử dụng khá rộng rãi đối với các doanh nghiệp vừa và lớn.

Việc quản lý bằng phần mềm Excel cũng tương tự như trên sổ sách chỉ khác là với Excel người dùng không cần phải tính thủ công. Thay vào đó, bạn chỉ cần nhập số liệu và công thức tính một lần duy nhất, về sau chỉ cần nhập số liệu thì máy sẽ tính tự động.

Áp dụng phần mềm Excel trong quản lý dòng tiền sẽ hạn chế được những sai sót trong tính toán và tiết kiệm thời gian.

Quản lý dòng tiền bằng Google Sheets

Quản trị dòng tiền bằng Google Sheet

Google Sheets được hiểu như 1 file Excel đang hoạt động trực tuyến với tính năng tự động lưu và nhiều người có thể chỉnh sửa cùng lúc. Về giao diện và các tính năng tính toán thì không khác gì Excel nhưng dữ liệu trong Google Sheet sẽ được lưu trên đám mây. Với đặc điểm này người dùng có thể dễ dàng làm việc ở bất cứ đâu, với bất cứ thiết bị nào, chỉ cần có kết nối internet.

Tuy nhiên để quản lý dòng tiền bằng Excel hay Google Sheet thì đòi hỏi người dùng phải thành thạo các hàm tính. Việc sử dụng 2 công cụ trên cũng khiến không ít người gặp khó khăn do dễ nhầm lẫn giữa các hàm hoặc không thuộc hàm. Và nếu áp dụng sai hàm tính sẽ dẫn đến tính sai hoặc bị lỗi khiến nhiều người ngại sử dụng.

Quản lý dòng tiền bằng với ACB ONE PRO

Quản lý dòng tiền hiệu quả với ACB ONE PRO

Nếu việc phải ghi nhớ các hàm quá khó khăn thì các bạn có thể tìm đến với phần mềm quản lý ACB ONE PRO. ACB ONE PRO được cho ra đời với tham vọng trở thành giải pháp tối ưu giúp cho việc kinh doanh của doanh nghiệp hiệu quả hơn.

ACB ONE PRO được tích hợp đầy đủ các tính năng phù hợp với đặc thù của doanh nghiệp như: chuyển tiền trong nước hay thanh toán quốc tế, chi tiền lương bảo mật, chi lô số lượng lớn, mua bán ngoại tệ,...

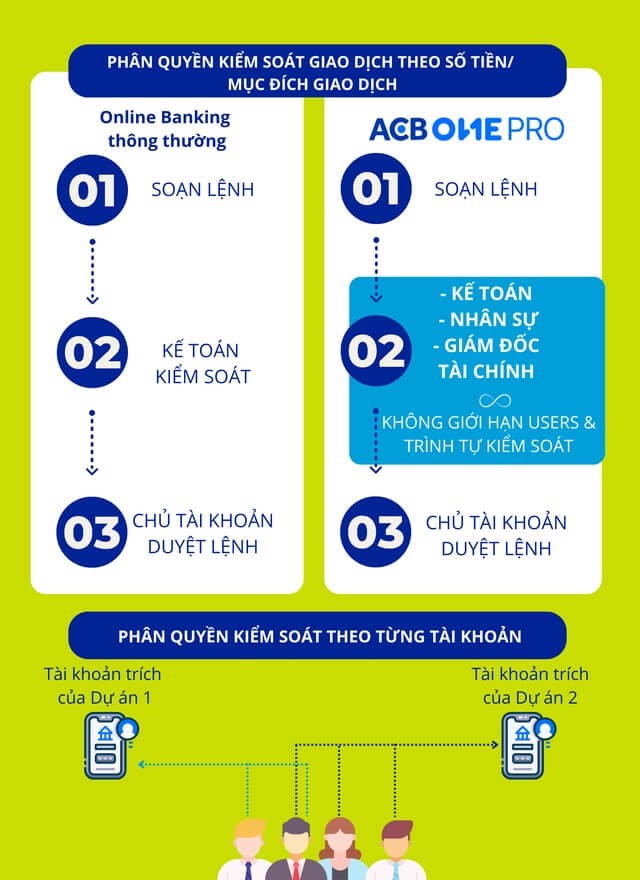

Đặc biệt, ACB ONE PRO còn có khả năng phân quyền kiểm soát giao dịch. Tính năng này cho phép chủ doanh nghiệp có thể phân quyền cho nhiều người cùng sử dụng tài khoản. Đồng thời ứng dụng cũng cho phép một giao diện người dùng có thể quản lý và sử dụng nhiều tài khoản của các công ty trong cùng nhóm.

Với các doanh nghiệp hoạt động theo mô hình tập đoàn, theo chuỗi, trong lĩnh vực thương mại điện tử và vận chuyển hàng hoá, xuất nhập khẩu, FDI,…thì ACB ONE PRO chính là sự lựa chọn lý tưởng.

>>. 4 phương pháp quản lý dòng tiền dành cho doanh nghiệp

Cẩm nang quản lý dòng tiền hiệu quả

Mẹo để quản trị dòng tiền hiệu quả

- Bảng cân đối kế toán: Giúp quản lý và theo dõi tình hình tài chính của doanh nghiệp như: tài sản, vốn chủ sở hữu, công nợ khách hàng và nợ phải trả.

- Báo cáo lưu chuyển tiền tệ: Giúp phân tích và đánh giá các hoạt động thu-chi hay đầu tư của doanh nghiệp từ đó đưa ra quyết định hiệu quả về dòng tiền.

- Quản lý ngân sách: Giúp dễ dàng quản lý chi phí và đảm bảo ổn định tài chính cho doanh nghiệp. Để quản lý ngân sách, chúng ta cần lập kế hoạch chi tiết về các hoạt động kinh doanh và đầu tư của doanh nghiệp.

- Quản lý tài sản: Là hình thức theo dõi và quản lý tài sản của doanh nghiệp để đảm bảo tài sản được sử dụng hiệu quả. Tài sản của doanh nghiệp bao gồm: tài sản cố định và hàng tồn kho

- Quản lý nợ phải trả: Theo dõi thường xuyên kỳ hạn các khoản nợ phải trả và đảm bảo đúng hẹn để tạo được uy tín với nhà cung cấp. Đồng thời cũng giúp doanh nghiệp tránh được những khoản phí phạt do nợ quá hạn.

- Quản lý chi phí: Thường xuyên theo dõi và đánh giá các khoản chi tiêu để giảm thiểu những khoản chi không cần thiết. Đồng thời tối ưu hóa các khoản chi cần thiết để đảm bảo hiệu quả về tài chính.

- Phân tích tài chính: Phân tích các chỉ số và tình hình tài chính của doanh nghiệp để đưa ra quyết định về dòng tiền.

- Quản lý rủi ro: Đánh giá và quản lý các rủi ro về lãi suất, tiền tệ và rủi ro thanh toán để hạn chế những tác động tiêu cực đến dòng tiền của doanh nghiệp.

5 bước lập kế hoạch quản lý dòng tiền hiệu quả

Các bước lập kế hoạch quản lý tiền ra vào

Bước 1: Dự báo dòng tiền vào

Thông thường dòng tiền vào của doanh nghiệp sẽ được chia thành 3 loại để dễ dàng quản lý:

1. Tiền thu từ hoạt động kinh doanh: Đây là dòng tiền chính của doanh nghiệp được tạo ra từ hoạt động sản xuất kinh doanh. Dòng tiền này chủ yếu thu được từ việc cung cấp hàng hóa, dịch vụ cho khách hàng, tiền thu hồi nợ,…

➔ Để dự báo dòng tiền từ hoạt động kinh doanh thì chúng ta cần căn cứ vào quy luật bán hàng, hình thức thanh toán và thời điểm thanh toán của người mua, chính sách bán chịu hoặc trả góp, chính sách chiết khấu,...

2. Tiền thu vào từ hoạt động đầu tư: Tiền đầu tư bao gồm các khoản tiền lãi đầu tư, tiền thu do nhượng quyền, bán, thanh lý tài sản, cho vay hoặc đầu tư sinh lời,...

➔ Để dự báo dòng tiền này cần căn cứ vào hoạt động dự kiến thanh lý tài sản cố định, hay chính sách thu hồi vốn từ nguồn đầu tư tài chính.

3. Tiền thu vào từ huy động vốn: Dòng tiền này sẽ bao gồm các khoản do các chủ sở hữu góp thêm vốn, tiền huy động được từ việc vay vốn hoặc phát hành cổ phiếu.

➔ Để dự báo dòng tiền vào từ hoạt động đầu tư tài chính thì cần dựa vào khả năng vay nợ mới và chiến lược phát hành chứng khoán để huy động vốn.

Bước 2: Dự đoán dòng tiền ra

Tương tự như dòng tiền vào, dòng tiền ra cũng được chia thành 3 loại:

1. Tiền chi ra cho hoạt động kinh doanh: Gồm các khoản chi tiêu cho các hoạt động kinh doanh như tiền cung ứng vật tư, dịch vụ, tiền thuê lao động, tiền thuế, tiền tiếp thị, quảng cáo, trả lãi tiền vay vốn kinh doanh, …

➔ Để dự báo dòng tiền này cần dựa vào quy luật mua hàng và trả nợ, dự toán về quỹ lương, bảo hiểm, lãi vay và thuế. Đừng quên chính sách hàng tồn kho và chính sách mua hàng trả góp, mua thiếu…

2. Tiền chi ra cho hoạt động đầu tư: Bao gồm các khoản như tiền xây dựng và mua sắm tài sản, tiền đầu tư, tiền cho vay…

➔ Để dự báo dòng tiền này cần dựa vào nhu cầu đầu tư của doanh nghiệp, chiến lược đầu tư, chiến lược mua cổ phiếu hoặc trái phiếu…

3. Tiền chi ra cho hoạt động tài chính: Bao gồm các khoản tiền trả nợ, tiền thuê tài chính, tiền trả cổ tức, tiền mua cổ phiếu …

➔ Để dự báo dòng tiền này cần dựa vào nhu cầu trả nợ theo các hợp đồng tín dụng hiện hành và chính sách phân phối lợi nhuận của doanh nghiệp.

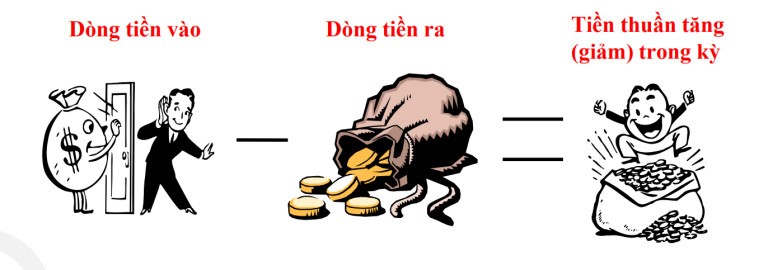

Bước 3: Tính ra dòng tiền thuần tăng hay giảm

Dòng tiền thuần của doanh nghiệp được tính là mức chênh lệch giữa dòng tiền vào so với dòng tiền ra của doanh nghiệp trong cùng kỳ.

Công thức tính dòng tiền thuần của doanh nghiệp

Bước 4: Xác định số tiền tồn cuối kỳ và tiền thừa hoặc thiếu

Để xác định số tiền cuối kỳ, chúng ta sẽ áp dụng theo công thức sau:

Số tiền tồn cuối kỳ = Số tiền tồn đầu kỳ + Dòng tiền thuần trong kỳ

Sau khi có kết quả sẽ đối chiếu với số dư tiền cần thiết. Và kết quả cuối cùng sẽ là mức chênh lệch giữa số tiền cuối kỳ với số dư tiền cần thiết.

Bước 5: Xử lý số tiền thừa hoặc thiếu hợp lý

Trường hợp thiếu hụt tiền vốn cần xem xét khả năng vay vốn, đẩy mạnh việc thu hồi nợ và thắt chặt chi tiêu….

Trường hợp thừa tiền vốn cần xem xét khả năng đầu tư tiền thông minh để kích thích sự sinh lời của đồng tiền.

Lưu ý: khi đưa biện pháp xử lý dòng tiền thừa hay thiếu cần phải tính toán lại bởi vì có thể sẽ ảnh hưởng đến số tiền thừa hoặc thiếu ở các kỳ tiếp theo. Tốt nhất là, sau khi tính dự báo gốc và đưa ra đề xuất xử lý số tiền thừa, thiếu thì chúng ta nên tính toán và điều chỉnh lại.

ACB vừa tổng hợp cho khách hàng những kiến thức cơ bản và khái quát nhất về quản lý dòng tiền của doanh nghiệp. Có thể thấy việc làm chủ được sự luân chuyển của dòng tiền sẽ giúp tối ưu hoạt động kinh doanh và tạo ra lợi nhuận lớn nhất.

Nếu còn thắc mắc về cách quản lý dòng tiền hoặc cách sử dụng phần mềm quản lý ACB ONE PRO, quý khách hàng hãy liên hệ ngay cho ACB.

***Bài viết chỉ mang tính chất tham khảo vì nội dung có tính thời điểm. Quý khách vui lòng truy cập trang sản phẩm, dịch vụ chi tiết từ website acb.com.vn hoặc liên hệ Contact Center theo hotline 1900 54 54 86 - (028) 38 247 247 để được cập nhật chính sách mới nhất.